Continuiamo a parlare di trading system sul VXX. Vorrei richiamare un post del 14 aprile 2017 rubricato "un trading system che continuerà a funzionare".

In maniera molto sbrigativa e grossolana (non sarebbe stato possibile fare altrimenti) avevo presentato il VXX, ETN emesso da Ipath, che permetteva di shortare volatilità e prendere profitto dal mercato azionario in trend positivo.

IL VXX ED IL 2018

Nel frattempo ne sono successi di avvenimenti. Per usare un eufemismo il febbraio 2018 non è stato proprio una passeggiata di salute per chi shortava volatilità, molti trader che utilizzavano strumenti come SVXY e XIV hanno subito perdite pesantissime e molti gestori, purtroppo, hanno bruciato i conti dei clienti.

Altro fatto da considerare è che il VXX non esiste più, o almeno, non è più lo strumento finanziario che shortavamo anni fa. Infatti, nel prospetto informativo del fondo era prevista chiaramente una data di scadenza: il 29 gennaio 2019 (c.d. inception date). Probabilmente quando lo hanno ideato non si aspettavano il successo che avrebbe avuto o forse hanno dovuto accettare un compromesso. Fatto sta che la stessa Ipath ha creato un nuovo ETN, inizialmente identificato dal ticker VXXB per differenziarlo da quello che andava a morire, ora chiamato semplicemente VXX.

E' finita qui? Niente affatto. Con l'entrata in vigore delle nuove norme comunitarie, noi trader europei abbiamo scoperto di non poter più investire negli ETN/F di oltreoceano, almeno, non come eravamo soliti fare. Possiamo investire in CFD emessi dai nostri broker (non tutti) che replicano servilmente le quotazioni degli ETN/F di riferimento (non essendo legato in alcun modo a nessuno di questi, non mi sento di suggerire o consigliare broker).

TRADING SYSTEM SUL VXX

La domanda allora è sempre la stessa: come si è comportato il nostro sistema nel 2019? Da una parte gli eventi accaduti avrebbero potuto abbattere un toro, dall'altra parte il sistema presentato nel 2017 si prefiggeva di continuare a funzionare nel medio-lungo periodo.

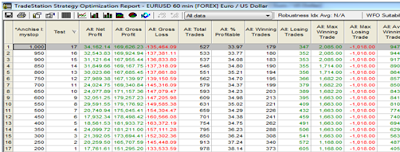

Vediamo cosa è accaduto. Il trading system è stato fatto girare simulando l'investimento di 100.00 dollari USA per ogni trade. Per i backtest ho utilizzato Tradestation.

In alto sono indicate le 3 operazioni short effettuate nel corso del 2019. Tutte sono state positive come indica il colore celeste dei trade.

Sopra l'equity line del trading system sul vxx che nel 2019 ha reso più del 53%. I lettori che operano nei mercati finanziari sanno molto bene che si tratta di un risultato straordinario perché il 2019 è stato tutt'altro che un anno facile.

Note dolenti? I draw down ampi.

Mi rendo conto che un draw down del 29,48% a posizioni aperte e del 16,44% a posizioni chiuse non sia per tutti i cuori e per tutti i portafogli. Una soluzione può essere rappresentata dal ridurre l'esposizione (c.d. leva invertita) accettando guadagni inferiori.

Per maggiori approfondimenti al sito www.tradingdivolatilita.com interamente dedicato al trading sulla curva del contango del vix.

Grazie per aver letto fin qui.

Al prossimo post.